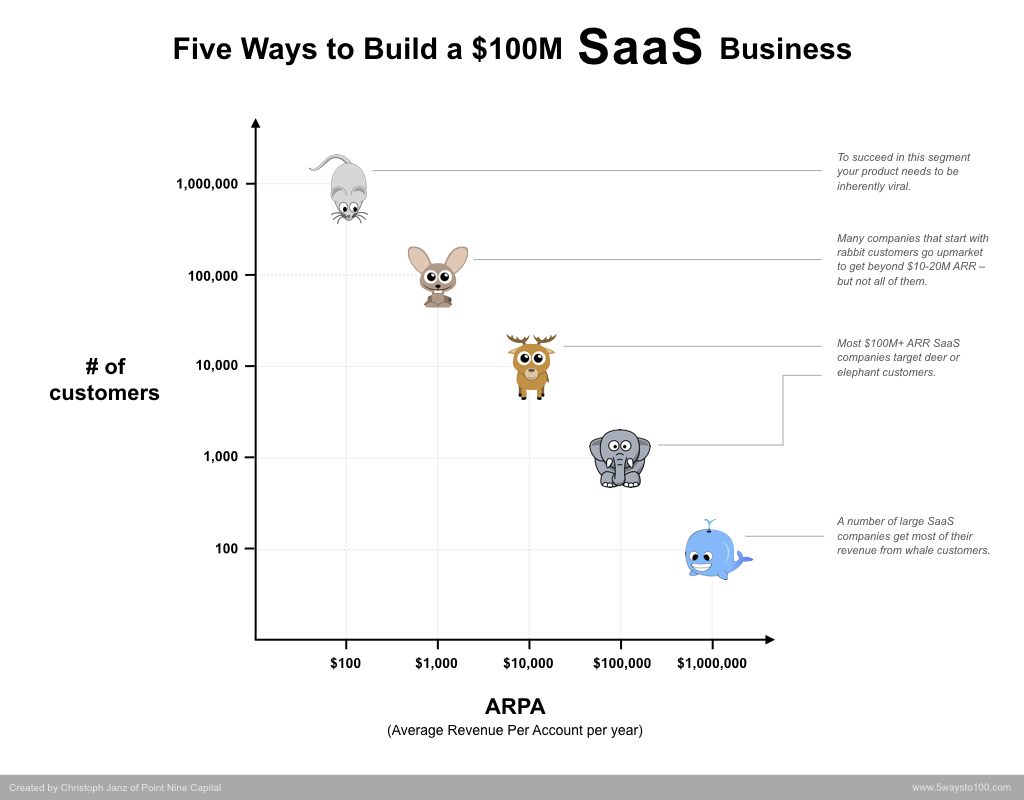

Кілька порад від партнера та співзасновника венчурного фонду Point Nine Capital для тих, хто хоче будувати успішні SaaS-проекти

#1: Існує п’ять шляхів отримання прибутку у SaaS, але деякі з них імовірніші за інші

На графіку зображено співвідношення кількості споживачів, які потрібні стартапу, щоб отримувати прибуток та ціновий орієнтир ARPA (середній річний прибуток) на кожного споживача на рік. Тобто, скільки користувачів та скільки їхніх грошей вам потрібно, щоб отримати $100 млн прибутку. Це типова мета, принаймні для стартапів, що фінансуються венчурними фондами. Математика дуже проста, але вона допомагає продумати стратегію та маркетинг.

Тож, ви женетеся, як “кролик”, щоб стати дуже-дуже великою компанією, коли маєте 100 тис. користувачів, що платять по $1 тис. на рік. Якщо ви “олені”, вам потрібно по $10 тис. на рік від 10 тис. користувачів.

Перші дві категорії “мухи” та “миші” – це скоріше не про бізнес-користувачів, вони не дуже релевантні, якщо ви орієнтована на B2B SaaS-компанія. Якщо ж перейти до “кроликів” – у цій категорії не так багато SaaS-компаній на $100 млн. Переважна більшість дуже великих SaaS-компаній належать більше до “оленів” чи “слонів”.

Можливо ви пам’ятаєте цитату з книги Джорджа Орвелла “Колгосп тварин”: “Всі тварини рівні, але деякі тварини рівніші”? Вважаю, що це також підходить для побудови великої SaaS-компанії в залежності від різних типів споживачів. Існує кілька шляхів, але це не означає, що всі вони однаково рівні.

#2 Вплив відтоку користувачів

Уявімо SaaS-компанію з певним показником регулярної виручки (MRR), що зростає лінійно. Припустимо, що ця компанія має певний процент відтоку користувачів, скажімо, 3%. І якщо відтік постійно зростає, це означає, що з кварталу у квартал ви втрачаєте все більше прибутку. Це теж проста математика. Але її важливо усвідомлювати. Якщо ваші доходи від нових клієнтів та відсоток відтоку залишаються на сталому рівні, ви просто перестаєте зростати. Тож вам потрібно забезпечити постійне збільшення регулярної місячної виручки, просто щоб компенсувати відтік, та прикладати все більше зусиль для зростання.

Тому дійсно потрібно робити все можливе, щоб привести показники відтоку так близько до нуля, як це тільки можливо. Або ж, можливо, і взагалі потрапити на “священну територію” негативних значень. Тому що у протилежному випадку ваше зростання впреться у стелю.

Єдина альтернатива цьому – продовжувати зростання з експоненціальною швидкістю протягом багатьох років.

#3 Не треба намагатися досягати $100 млн прибутку протягом 7 років

Можливо, хтось чув про акронім T2D3? Це концепція результативного зростання. Вона характерна для деяких найуспішніших SaaS-компаній, яким вдалося досягти середньої рентабельності (ARR) у $1-2 млн протягом 1-2 років, потім потроїти цей показник за наступний рік, потім потроїти знову, а потім постійно подвоювати.

Думаю, це створює певний тиск на фаундерів SaaS-компаній, адже настільки швидке зростання – це неймовірно амбіційно, можливо, навіть надто амбіційно. Якщо компанії думають, що мають зростати настільки швидко, це може бути небезпечно.

•••

У більшості публічних SaaS-компаній пішло понад 6-7 років, поки вони почали досягли $100 млн рентабельності

•••

Я подивися на статистику 70 публічних SaaS-компаній, майже всі з яких мають $100 млн ARR, а також на те, скільки часу в них пішло на те, щоб досягти прибутку у $100 млн. І у більшості з них на це пішло понад 6-7 років, що випливають з формули T2D3.

Так, існують компанії, яким це вдається. Наприклад, Dropbox чи Slack рухалися навіть швидше. Але все ж переважній більшості компаній знадобилося 8-10 і навіть більше років, щоб досягти $100 млн прибутку. І думаю, у цьому немає нічого поганого. Навіть якщо вашій компанії знадобиться 12-15 років, щоб дійти до такої суми, це все одно чудовий результат. Не треба божеволіти під тиском якомога швидшого зростання прибутку, адже це може мати надто небажані наслідки.

#4 Не масштабуйтеся передчасно

Кілька років тому з’явилася низка наукових досліджень, автори яких вивчили кілька тисяч молодих компаній, намагаючись зрозуміти, чому ті провалилися. І з’ясувалося, що першою причиною провалу стартапів було передчасне масштабування. У контексті B2B SaaS це зазвичай означає, що компанії зарано намагаються масштабувати продажі та маркетинг. Вони надто швидко втрачають гроші, не можуть знайти фінансування й дуже скоро опиняються у халепі.

•••

Першою причиною провалу стартапів є передчасне масштабування

•••

Тому моя порада: не намагайтеся масштабуватися передчасно. Вам потрібно дійсно дуже добре прорахувати економіку перед тим як найняти 20 сейлз-менеджерів. Можливо, краще найняти двох, а потім ще двох чи чотирьох. Але якщо ви намагаєтеся миттєво зрости від 0 до 20 за 6-12 місяців, існує величезний ризик, що все піде не так.

#5 Підвищуйте цінники для великих клієнтів

Ціноутворення має величезний вплив. Зазвичай SaaS-компанії мають одні ціни для малих та середніх клієнтів, і приблизно вдвічі більший цінник для великих клієнтів.

Можливо, вам і потрібно намагатися знизити ціни для невеликих клієнтів, тому що вони зазвичай дуже до цього чутливі. Але більш важливо те, що практично всі SaaS-компанії встановлюють занизькі розцінки для великих клієнтів. І часто потрібні роки, щоб зрозуміти, а скільки ж ті дійсно можуть платити.

Чому більшість фаундерів недооцінюють вартість свої послуг? Одна з причин в тому, що особливо засновники з технологічної галузі, а у SaaS-бізнесі таких багато, ніколи не працювали у великих корпораціях. Вони не розуміють, як мислять великі компанії, коли купують програмне забезпечення.

Думаю, що потрібно просто подвоїти ціни і подивитися, чи хтось скаржитиметься. Якщо скарг немає, подвоюйте знову. І робіть це до тих пір, поки 5-10% ваших клієнтів почнуть жалітися. Великі клієнти завжди обговорюють ціни.

#6 Контролюйте процес пошуку інвестицій

Цей пункт підходить для всіх, хто хоча б колись намагався отримати гроші від інвесторів чи бажав би зробити це у найближчому майбутньому.

Як зростає інтерес інвесторів до проекту? Зазвичай, на початку, ніхто не має жодного поняття про вашу компанію. І це продовжується дуже довго. А потім раптово ви отримуєте документ про основні умови інвестування, так званий, term sheet, і відразу всі хочуть у вас інвестувати з ранку до ночі.

Можливо, найпростіше пояснення полягає у тому, що інвестори поводяться як “миші”, і в цьому є частка правди. Але я думаю, фаундерам важливіше зрозуміти, як вони можуть отримати з цього користь. Потрібно все проаналізувати. Можна, звичайно, й імітувати підписання term sheet, щоб отримати справжню пропозицію, але це дуже ризиковано і я б не радив так робити.

Потрібно розглядати пошук коштів як процес. Зібрати цифри, зробити фантастичну історію, скласти список зі, скажімо, 10 інвесторів, які вам подобаються. Потім потрібно знайти підхід до них

Вам потрібно розглядати пошук коштів як процес. Зібрати цифри, зробити фантастичну історію, скласти список зі, скажімо, 10 інвесторів, які вам подобаються. Потім потрібно знайти підхід до них, надавати одночасно всім однакову інформацію. І тоді якщо і коли ви отримаєте term sheet, інші інвестори також зрозуміють, що на них чекають.

Але щоб отримати певну конкурентну динаміку, вам потрібно впевнитися, що ви керуєте процесом, що ви контролюєте час і надаєте всім інвесторам, у яких зацікавлені, однакову інформацію і певний час. І тоді ви зможете отримати вигоду від влаштованого хайпу.

#7 Закони венчурного капіталу

Ви колись чули про поняття ступеневої функції або ж “power law” у інвестиціях? У типовому портфоліо венчурного інвестора зазвичай є кілька компаній, що ранжуються в залежності від досягнутих результатівта рентабельністю інвестицій.

І зазвичай топ 1, 2 чи 3 компаній у портфоліо венчурного фонду генерують 80-90% окупності інвестицій. Можливо, є ще кілька проектів, що сприяють поверненням якимось значним чином. Але всі інші компанії не є фінансово значущими.

Це означає, що якщо ви вирішуєте працювати з венчурним капіталом, вам потрібно переконати себе та стати спроможним переконати інших в тому, що ви зможете бути фінансово корисними. Якщо ж ви не вважаєте, що зможете бути однією із “зірок” у портфоліо інвестора, вам буде важко переконати людей інвестувати у вас. Або ж венчурний капітал – не ваше джерело фінансування. Адже для виживання сама по собі бізнес-модель венчурних фондів потребує єдинорогів.

Записано під час 42 Investment Summit: SaaS Universe

Більше новин та актуальних матеріалів у нашому каналі в Telegram

Ми у соцмережах