Будувати прогнози на майбутній рік — справа невдячна: занадто багато невизначеності попереду, зокрема й на фондовому ринку. Однак не зайвим буде уважно придивитися до нових вкладень, які роблять зараз відомі гуру. Не виключено, що комусь захочеться запозичити у них ті чи інші ідеї для свого особистого інвестиційного портфеля. Про це розмірковує у своїй колонці фінансовий консультант FCP Financial Management Ltd і автор книги “Коли погано — це добре”

Чотири відомих гуру інвестування — Воррен Баффет, Рей Даліо, Джоел Грінблатт і Джордж Сорос відрізняються один від одного за стилем роботи, але їх об’єднує бажання отримати максимальну віддачу від своїх вкладень при певних обмеженнях за ризиком. Які ставки зробили ці інвестори на 2021 рік?

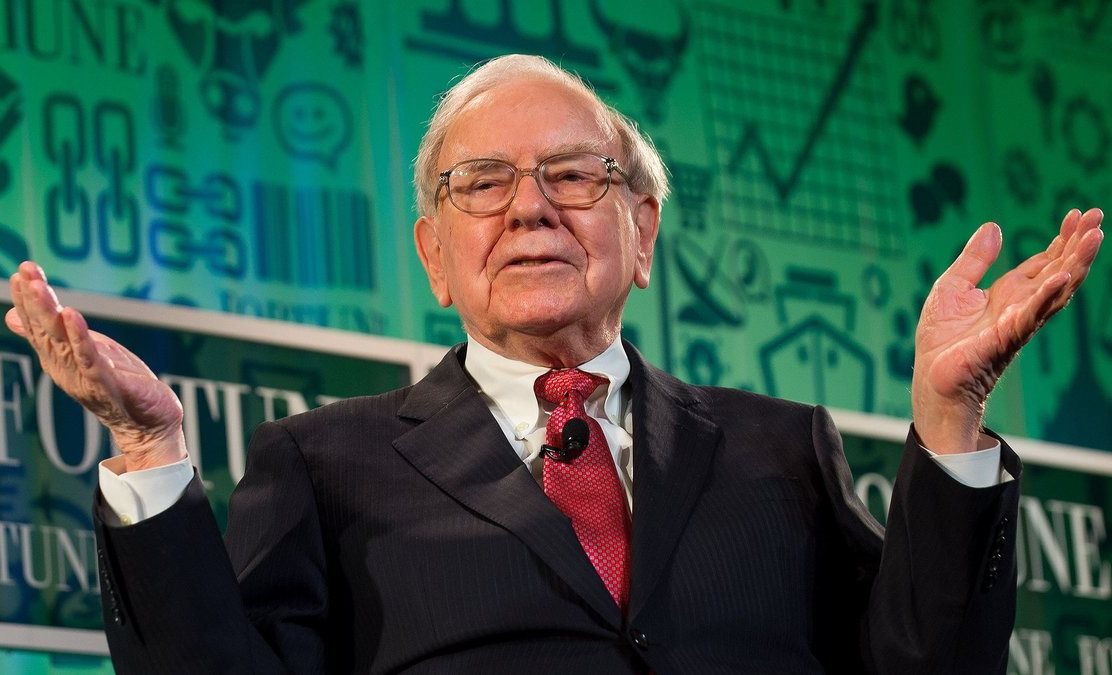

Воррен Баффет

Коли я дивлюся на список активів, які Berkshire Hathaway придбав у третьому кварталі, то замислююся, чи не наплутав я щось? Це справді холдинг знаменитого Воррена Баффета? Серед нових великих придбань ми бачимо технологічні, фармацевтичні, телекомунікаційні компанії.

Потрібно визнати, що останнім часом Berkshire дуже змінилася. Чого вартий, наприклад, той факт, що в портфелі цієї компанії акції Apple охоплюють майже 48%. Тільки один цей факт здатний закреслити багато, написане про Баффета в тих розумних книгах, на яких навчалися мільйони інвесторів у всьому світі.

Світ змінюється, і разом з ним зазнає великих змін інвестиційна стратегія всесвітньо відомого гуру, — точніше, того нового покоління керівників, які прокладають новий маршрут і займаються оперативною навігацією цього знаменитого “судна”.

На які потенційні активи зі списку Баффета я звернув увагу? Це перш за все Merck & Co., Inc. (MRK) і Pfizer Inc. (PFE). По-перше, обидві компанії сильно недооцінені й не були серед лідерів зростання цьогоріч. Їх акції впали відповідно на 11,2% і 1,7% (тут і далі наведені дані на 27 листопада). І це при тому, що у Pfizer є всі підстави стати разом з німецькою BioNtech “батьком” першої зареєстрованої вакцини від COVID-19 у США.

Для приватного інвестора також важливо, що мова йде про двох глобальних фармацевтичних “монстрів”, капіталізація кожного з яких перевищує $200 млрд.

Думаю, що нікого не залишить байдужим і той факт, що і Pfizer, і Merck платять дуже гідні як на теперішній час дивіденди: у першого вони становлять 4,14% на рік, у другого — 3,23%. І ще один фактор: новий президент США Джо Байден традиційно підтримує політику доступності медицини для всіх верств населення і, найімовірніше, продовжить роботу з просування програми Obamacare.

Рей Даліо

Багато хто з нас читали книгу Рея Даліо “Принципи”, а для інших можна пояснити, що інвестування в його компанії Bridgewater Associates LP є потужною “машиною”, що діє за певними принципами та алгоритмами, які виробляються й оперативно змінюються на основі історичних моделей роботи фондового ринку, з використанням Big Data і сучасних комп’ютерних систем. Тут випадкових рішень не буває.

Подивимося, що нового купив наприкінці року Рей Даліо: торгову компанію Walmart Inc. (WMT), The Coca-Cola Company (KO), PepsiCo, Inc. (PEP), McDonald’s Corporation (MCD) — і далі в такому ж стилі. Здавалося б, це типовий набір Воррена Баффета, про який кожен чимало досвідчений інвестор знає, проте тепер він купується одним із найбільших хедж-фондів світу. В чому справа?

Найімовірніше, моделі компанії зробили висновок, що наступного року на нас чекає якийсь “перевертень”: на перший план вийдуть ті папери, які були в тіні під час пандемії.

І ще: після 11 років бичачого ринку розумно мати у своєму портфелі разом з акціями зростання і деякі захисні активи, які практично завжди на плаву: їсти й пити потрібно завжди, навіть під час найкрутішого краху на фондовому ринку.

Для тих інвесторів, які не хочуть надто ризикувати й вважають за краще старий класичний підхід, я б порадив взяти зі списку Даліо два активи. Перший — це PepsiCo, Inc. (PEP) (ніколи не розумів, чому Баффет все своє життя віддавав перевагу Coca-Cola). І, звичайно, куди ж без нашого улюбленця McDonald’s.

Навіть у такий важкий час обидва активи були в плюсі: виробник бургерів зріс на 10,5% з початку року, лише трохи поступившись індексу широкого ринку S & P 500 — + 12,6%. Pepsi зросла на 5,8%. Обидві компанії платять хороші дивіденди: Pepsi — 2,86%, а McDonald’s — 2,41%.

Джоел Грінблатт

Наступний гуру — Джоел Грінблатт. Це ім’я звучить у пресі набагато рідше, ніж ім’я Баффета або Даліо, але ця людина дуже мудра і багато чого досягла. Його “Маленьку книгу переможця ринку акцій” можна часто зустріти в різних списках світових бестселерів.

З того, що придбав Джоел Грінблатт для своєї компанії Gotham Asset Management LLC, — а там є багато чого не надто відомого і розкрученого серед приватних інвесторів, — компанія Varian Medical Systems, Inc. (VAR) здається найбільш зрозумілою і перспективною. Це відносно невелика американська фірма з капіталізацією трохи вище $15 млрд, яка в основному займається проектуванням, виробництвом і торгівлею сучасним медичним обладнанням для лікування онкологічних захворювань.

Цей актив можна побачити в портфелях Vanguard Group, Inc., Blackrock Inc., State Street Corporation, Goldman Sachs Group, Inc. та інших відомих інвестиційних гігантів. За останні два роки акції Varian Medical Systems зросли на 40%.

А ось ще один незвичайний новачок у портфелі Джоела Грінблатта: це компанія The Mosaic Company (MOS), яка через свої дочірні фірми виробляє і продає концентровані фосфатні та калійні добрива для сільськогосподарських культур у Північній Америці й за кордоном. Всупереч тому, що в Mosaic працює понад 12 тис. працівників, її ринкова капіталізація не надто значна: вона не дотягує і до $9 млрд.

Цю компанію останнім часом переслідували невдачі: за два минулі роки її акції подешевшали на 37%. Вважаю, що це і привернуло Джоела Грінблатта, який поставив на вихід Mosaic з кризи й сподівається на цьому добре заробити. Це типова інвестиційна ідея із серії “сьогодні погано — завтра буде добре”.

Джордж Сорос

Який огляд нових ідей може обійтися без легендарного Джорджа Сороса, а вірніше, його компанії Soros Fund Management LLC? І тут на нас чекає сюрприз: найбільшою новою інвестицією гуру в третьому кварталі став біржовий фонд, який знайомий практично всім інвесторам — Invesco QQQ Trust (QQQ), який показує динаміку індексу NASDAQ 100 — сто найбільших нефінансових компаній, що котируються на фондовій біржі NASDAQ. Чесно кажучи, ми звикли бачити у знаменитих інвесторів більш прицільні “постріли”, а не пальбу по “площам”.

Якщо ми маємо справу з довгостроковим вкладенням, то це своєрідна ставка на продовження тренду зростання технологічних компаній. Десятка найбільших компаній індексу, що становлять 56,23% його капіталізації, виглядає так: Apple, Microsoft, Amazon, Facebook, Alphabet, Tesla, NVIDIA тощо.

В такому виборі видно невпевненість у тому, які саме з компаній технологічного сектора продовжать своє ралі у 2021 році. Використання біржового фонду NASDAQ 100 дозволяє бути в “темі”, не роблячи вибору і не віддаючи явних переваг тій чи іншій фірмі. До речі, це солідний приз, за який варто поборотися: з початку року Invesco QQQ Trust зріс майже на 40%.

Цікаво, що Джордж Сорос не пройшов і повз компанії Varian Medical Systems, Inc. (VAR), в яку також вклався Джоел Грінблатт. Такі збіги рідкісні, але вони трапляються.

Що з цим робити?

Всі чотири інвестори відрізняються один від одного за стилем роботи, але їх об’єднує прагнення отримати максимальну віддачу від своїх вкладень за певних обмежень за ризиком, без яких обійтися, як правило, не можна.

Приватний інвестор повинен сприймати всю цю інформацію виключно з точки зору своїх індивідуальних завдань, які він вирішує за допомогою свого особистого інвестиційного портфеля. Наприклад, для консервативного інвестора, напевно, буде приємним побачити, що Рей Даліо зараз купує PepsiCo і McDonald’s. Можливо, цей факт стане ще одним підтвердженням правильності того, що він робить сам. А може, підштовхне до того, щоб пильніше на них подивитися.

Більш досвідчений інвестор, імовірно, побачить ознаку зміни пріоритетів на ринку. У 2021 році є велика ймовірність, що лідери зростання зміняться і провідні позиції посядуть ті компанії, які були лузерами або не проявили себе повністю цього року.

За вкладеннями відомих гуру можна спостерігати й аналізувати, але свої інвестиції слід робити виключно розраховуючи на своє вміння, завдання та особисті можливості. Ніхто не може дати гарантій успіху, навіть найзнаменитіші гуру.

Джерело: Forbes

Більше новин та актуальних матеріалів Investory News у нашому каналі в Telegram

Ми у соцмережах