LVMH та Tiffany, Xerox та HP, FCA та PSA

(мовою оригіналу)

В мире сейчас проходят дискуссии о трех достаточно разных потенциальных слияниях/поглощениях:

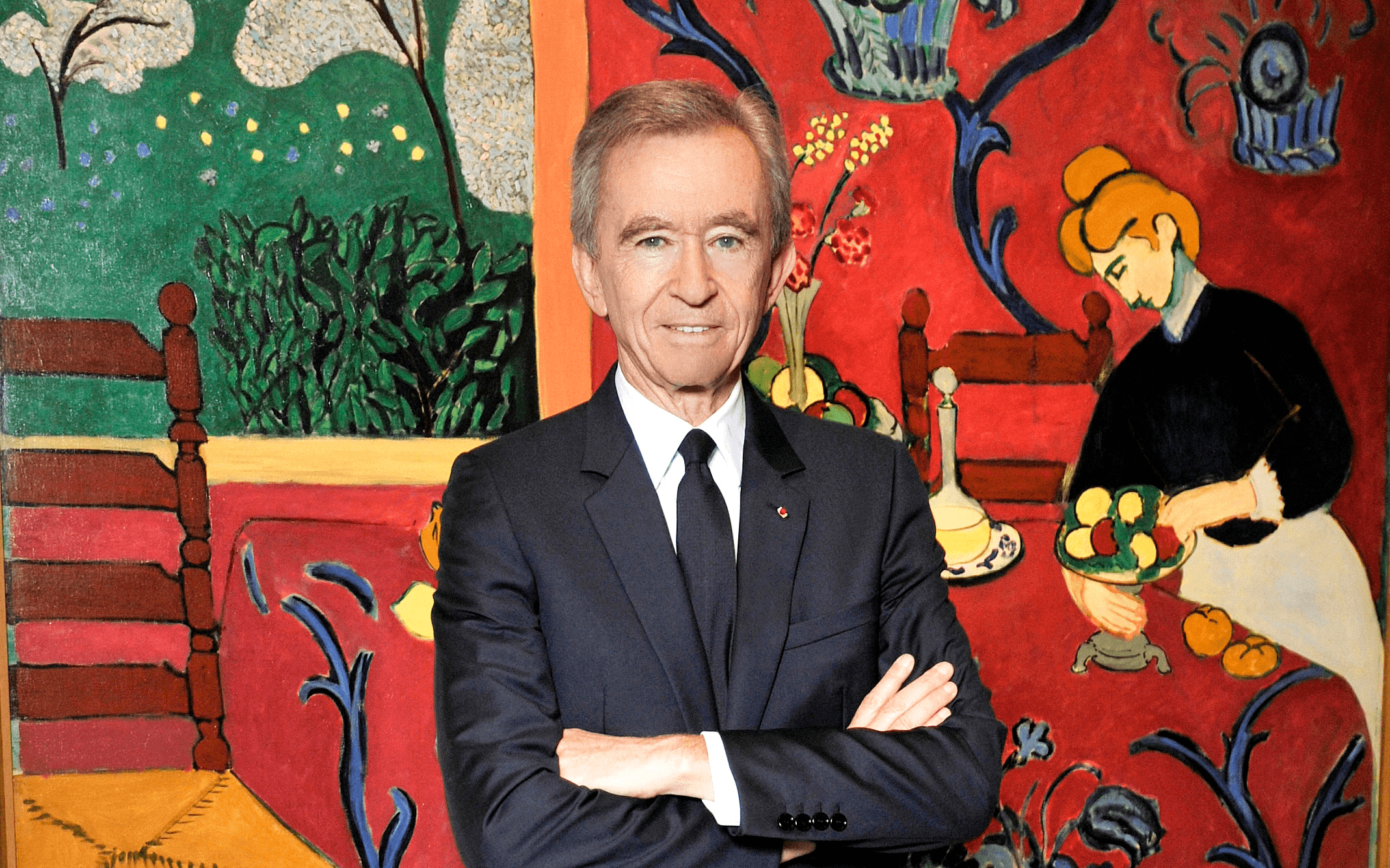

LVMH и Tiffany

Французская Louis Vuitton (LVMH) сделал предложение о покупке американской Tiffany за 14.5 млрд долл, но Совет Tiffany решил, что 120 долл за акцию (на момент предложения на 22% выше рынка) слишком маленькая цена. при этом они согласны, чтобы компания Бернара Арно провела более детальный due diligence компании.

LVMH готова идти дальше, несмотря на то, что Vladislav Burda считает, что такая сделка может быть потенциально сложной. Эксперты говорят, что потенциальный ориентир новой цены предложения: 140 долл. Кому интересно почитать, зачем владельцам Christian Dior, Givenchy, Bulgari, Guerlain, Chaumet, Moët & Chandon, Hennessy и Louis Vuitton новый ювелирный бизнес, могут почитать недавний отчет Bain & Co о прогнозах этого luxury сегмента.

Xerox и HP

Xerox готова купить HP (часть Hewlett Packard, которая после разделения компании отвечает за производство компьютеров и принтеров, но не включает Hewlett Packard Enterprise, которая продает системы хранения данных и серверы) за 27 млрд долларов.

В этой сделке интересно то, что рыночная капитализация производителя принтеров и ксероксов почти в 3 раза ниже, чем компании, которую они собираются поглотить. При этом Xerox за счет покупки планирует в год получать около 2 млрд долл синергического эффекта, снижая затраты. Наверное, будут реализовывать планы HP, которая итак планировала сократить 7-9 тыс сотрудников в рамках внутренней реструктуризации.

Также интересно, что о самой Xerox ходили слухи, что она может провести дружественное слияние с японской Fujifilm, но, судя по всему, планы расстроились. Посмотрим, чем это закончится – что-то подсказывает, что консолидация на рынке производителей техники будет продолжаться.

FCA и PSA

FCA и PSA договорились о слиянии, которое сделает их четвертой компанией в их отрасли. Что нам с этого? А то, что FCA – это аббревиатура названия итальянско-американского автопроизводителя Fiat-Chrysler, который производит такие авто как Fiat, Alfa-Romeo, Lancia, Maserati, Chrysler, Dodge, RAM, Jeep, Abarth. А PSA – это французский авто-концерн, производящий такие марки как Citroen, Peugeot, Opel, Vauxhall, долгое время сотрудничающий с концерном Renault-Nissan, но после шумного конфликта в Японии, прервавший разговоры о слиянии с ним.

Слияние FCA и PSA приведет к созданию автоконцерна с рыночной капитализацией в 50 млрд долларов, производящей 8.7 млн авто в год (больше только у Volkswagen, Toyota и альянса Renault-Nissan), и в принципе приведет к реализации мечты моего role model, бывшего CEO FCA, Sergio Marchione, о создании глобального авто концерна. Посмотрите презентацию этого визионера, сделанную в 2015 году. К сожалению, Маркионе неожиданно умер в 2018 году и не смог реализовать свой план.

Несмотря на то, что предполагается «слияние равных» 50:50, объединенную компанию возглавит CEO Peugeot Carlos Tavares, а John Elkann, представитель семьи Agnelli в Fiat Chrysler, станет руководителем Совета (в котором у PSA будет 6 мест, а у Fiat Chrysler – пять). В такой конструкции и существующей политической реальности в США, когда лозунг «Америка прежде всего» актуален как никогда, интересно будет посмотреть, будут ли американские потребители продолжать считать машины Jeep, Dodge, Chrysler, RAM американскими.

Так что консолидации продолжаются в совершенно разных отраслях, и в каждом из проектов есть свои изюминки.

Більше новин та актуальних матеріалів Investory News у нашому каналі в Telegram

Ми у соцмережах