Investory News підготували підбірку цікавих історій про найвідоміших інвесторів у світі

Насправді список видатних інвесторів набагато довше. Ми розповімо про деяких із них – одних із найперших у двадцятому сторіччі.

Бенджамін Грем (Грехем), засновник Graham-Newman Partnership

Грем – відомий американський економіст і професійний інвестор. Його часто називають батьком вартісного інвестування.

Кар’єра Бенджаміна Грєма почалася з посади посильного в брокерській фірмі Newburger, Henderson & Loeb. з зарплатнею у $12 в тиждень. Крім прямих обов’язків, він повинен був відзначати курси облігацій і акцій на котировочній дошці. До 1919 р. заробітна плата Грема збільшилась до $600 тис.

У 1926 р. Бенджамін разом з Джеромом Ньюменом організували інвестиційне товариство. До речі, саме ця фірма тридцять років потому найняла на роботу Уоррена Баффета.

У 1928-1956 рр., займаючись справами компанії Graham-Newman, Грем одночасно викладав курс “Фінанси” в Колумбійському університеті.

Грем закликав інвестиційне співтовариство провести фундаментальну відмінність між інвестиціями і спекуляціями. Інвестицію він визначав як операцію, засновану на ретельному аналізі фактів, перспектив, безпеки вкладених коштів і достатній дохід. А все інше називав спекуляцією.

Пітер Лінч, керуючий Fidelity Investments

Відомий своєю фразою: “Інвестуйте в те, про що ви знаєте”.

З 11 років Лінчу довелося самостійно заробляти на життя. Він влаштувався в гольф клуб хлопчиком для носіння ключок місцевим бізнесменам, де частенько доводилося чути розмови про інвестиції, акції, фондовий ринок.

У 1963 р. у віці 19 років Пітер Лінч купив свої перші акції – це були акції компанії вантажних авіаперевезень Flying Tigers Airlines. Він заплатив за $7 за акцію, через рік ціна склала $32,75. Вкладення в цю компанію дозволили Лінчу згодом оплатити MBA в Уортонській школі бізнесу Пенсільванського університету.

З 1977 по 1990 рр., коли Пітер Лінч очолював фонд Magellan, його прибутковість склала 29,2% річних, обсяг активів збільшився з $18 млн до $14 млрд, що перетворило Magellan у найбільший фонд у світі.

Незважаючи на фінансовий успіх, Пітер Лінч у віці 46 років відійшов від справ і зайнявся благодійністю.

Білл Гросс, засновник PIMCO

Свій перший капітал Білл Гросс заробив на грі в блекджек у Лас-Вегасі. З $200 він за декілька місяців збільшив капітал до $10 тис.

У 1971 р. після отримання ступеню MBA в управлінській бізнес-школі Каліфорнійського університету в Лос-Анджелесі, Гросс влаштувався аналітиком Pacific Mutual Life Insurance Co. За декілька років отримав диплом Chartered Financial Analyst.

У 1987 р. Білл Гросс заснував найбільший у світі фонд облігацій Total Return Fund. Його активи на піку перевищували $292 млрд. А статки оцінюються у $2,3 млрд.

Але якщо Уоррен Баффетт або Джордж Сорос ще на коні, то епоха Гросса, як пише The Wall Street Journal, уже у минулому. У нього явно щось пішло не так. З Pimco Білла Гросса пішов зі скандалом, а до цього розгубив активи Total Return Fund: в останній рік його управління вони зменшилися вдвічі.

Зараз 75-річний Білл Гросс керує тільки власним сімейним благодійним фондом розміром $390 млн.

Воррен Баффет, глава Berkshire Hathaway

Воррен Баффетт – один із найбагатших підприємців у світі і другий за розміром статку житель США. Відомий як “Провидець”, “Чарівник з Омахи” та “Оракул з Омахи”.

Найбільший благодійник в історії людства.

У 11 років Воррен вперше спробував себе на біржі. Разом зі своєю сестрою Доріс він купив три привілейовані акції Cities Service по $38,25 за штуку. Спочатку їх ціна опустилася до $27, а потім зросла до $40, і Баффетт продав їх, щоб отримати прибуток. А через кілька днів ціна акції піднялася до $202.

Початковий капітал у $10 тис. Воррен Баффетт заробив, здійснивши вдалу ділову угоду — встановивши автомати для пінболу в перукарнях.

Баффетт купував тільки ті компанії, які будуть продовжувати приносити прибуток ще десятки років. Як говорив сам мільярдер, “кращий термін для продажу акцій моїх компаній – це ніколи”.

У 1976 р. Баффетт придбав National Indemnity Co, потім GEICO, виклавши за покупку $8,6 млн і $17 млн. А в період біржової кризи у 1973-му придбав за $11 млн акції газети “Washingto Post”, яку, до речі, розносив ще хлопчиком, заробивши за рік $1,5 тис.

У лютому 2018 р. інвесткомпанія Уоррена Баффета Berkshire Hathaway зробила відразу декілька великих покупок. Було придбано 18,9 млн акцій ізраїльської фармацевтичної компанії Teva за $358 млн і 31,2 млн акцій Apple. При цьому інвесткомпанія практично повністю позбулася акцій IBM, скоротивши їх з 37 млн до 2 млн.

Чарльз Мангер, віце-голова ради директорів Berkshire Hathaway

У 1962 р. Мангер заснував своє інвестиційне товариство багато в чому схоже на товариство Баффета. Він інвестував переважно в акції, які котирувалися на біржі з великим дисконтом до їх “справедливої вартості”. З 1962 по 1975 рр. товариство Мангера давало 19,8% в рік, що практично в чотири рази перевищувало показники по ринку.

У 1976 р. відбулося злиття Berkshire і Blue Chip Stamps, де Мангер зайняв пост віце-голови ради директорів.

На даний час Мангер продовжує займати пост віце-голови ради директорів компанії Berkshire Hathaway. Раніше він також виконував обов’язки голови ради директорів Wesco Financial, яка на 80% належала Berkshire і володіла акціями тих самих компаній, а потім в 2011 р. була повністю поглинута Berkshire Hathaway.

Джон Богл, засновник The Vanguard Group

Після закінчення навчання Джон Богл влаштувався на роботу в компанію, що управляє Wellington Management Company. Зробивши успішну кар’єру в компанії, в 35 років Богл став її виконавчим віце-президентом. Але в 1973 р. прибутковість фондів, які поглинула Wellington зі схвалення Богла, різко скоротилася. У результаті зниження вартості акцій сумарні активи компанії зменшилися з $2,6 млрд до $2 млрд. У 1974-му Богл був звільнений.

Того ж року він заснував компанію The Vanguard Group. Під його керівництвом вона стала найбільшою управляючою компанією в світі. Через три роки Джон Богл заснував інвестиційний фонд Vanguard 500 – перший в історії індексний фонд, доступний широкому загалу. З 1975 по 2002 рр. розмір активів під управлінням компанії збільшився з $1,8 млрд до $600 млрд відповідно.

У своїй книзі “Не вірте цифрам!” Джон визначив 17 головних правил підприємництва, заснованих на його власному досвіді. Одне із найяскравіших звучить так: “Перетворюйте поразку на перемогу”.

Білл Міллер, екс-глава з інвестиційної політики Legg Mason Capital Managemen

Білл Міллер – портфельний менеджер у фонді Legg Mason Value Trust (LMVTX), в якому під його керівництвом була зафіксована одна з найтриваліших “безпрограшних серій” в історії взаємних фондів. З 1991 по 2005 рр. загальна прибутковість фонду перевищувала Індекс S & P 500 15 років поспіль.

Фонд Міллера виріс з $750 млн в 1990 р. до понад $20 млрд у 2006 р.

Білл Міллер називає себе вартісним інвестором. Він вважає, що будь-яка акція може бути недооціненою, якщо вона торгується зі знижкою щодо внутрішньої вартості.

“Вартісне інвестування – це коли ви запитуєте, що дійсно є цінним, а не припускаєте це, тому що щось виглядає дорого, або акція впала в ціні й торгується за низькими ставками. Іноді зростання дешеве, а цінність коштовна. І питання не в зростанні або цінності, а в тому, де цінність вище”, – так він написав у листі акціонерам Value Trust за підсумками четвертого кварталу 2006 р.

Хуей Ка Янь, засновник Evergrande Real Estate Group

Хуей Ка Янь очолив китайський список мільярдерів, перескочивши з 9-го ступеня на 1-у за рахунок збільшення власного капіталу з $9,8 млрд (2016 г.) до неймовірних $42,1 млрд (2017 г.) і став найбагатшою людиною Китаю.

Крім Evergrande Real Estate Group Limited, найбільшого гравця на ринку нерухомості провінції Гуандун, Хуей Ка Янь володіє футбольною командою Guangzhou Evergrande F.C.

Він постійно шукає альтернативні нерухомості напрямки. Так, у його портфелі з’явилися підприємства, які займаються сонячними панелями, агробізнесом і дитячим харчуванням.

Своїм ключем до успіху вважає далекоглядність. Свого часу Хуей Ка Янь, син селянина, який не має особливих надій на майбутнє, зміг правильно оцінити перспективи китайської економічної революції, набив руку у металургії і відкрив власний девелоперський бізнес.

Станом на травень 2019 р. Хуей Ка Янь володів більше $30,8 млрд.

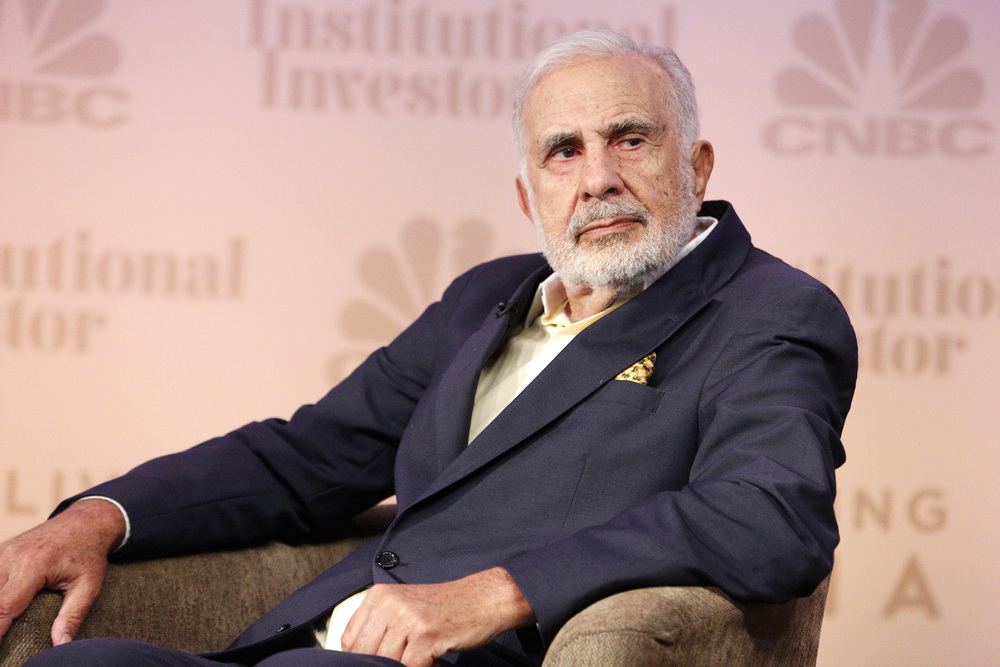

Карл Айкан, засновник Icahn Enterprises

Карл Айкан – американський підприємець, фінансист і корпоративний рейдер, статок якого на 2014 р. оцінювався у $24,5 млрд.

Айкан прийшов на Уолл-стріт у 1961 р. стажером у фірму Dreyfus & Company. І після декількох років роботи відкрив власну брокерську компанію.

Як і багато інших, у 1980-х рр. він почав робити свої багатомільярдні статки за допомогою фінансиста Майкла Мілкена.

Айкан вважається одним з перших, хто почав спеціалізуватися на грінмейлі (Greenmail – продаж пакета акцій фірмі-емітенту, менеджменту або поточному власнику фірми-емітента за ціною, що значно перевищує ринковий курс). Сам він іменує себе інвестором-активістом і захисником інтересів акціонерів.

У 2004 р. заснував хедж-фонд Icahn Capital, а в 2011 р. закрив його для сторонніх інвесторів і повернув гроші своїм клієнтам.

Варто зазначити, обраний президент США Дональд Трамп у грудні 2016 р. висунув Карла Айкана на пост спеціального радника президента з питань, що стосуються реформи регулювання бізнесу.

Джеральдін Вайсс, засновниця Investment Quality Trends

Джеральдін Вайсс – одна з перших жінок, яка зробила собі ім’я в області фінансів, і довела, що жінки також можуть бути успішними інвесторами.

Вона дізналася про інвестування, читаючи книги і прислухаючись до розмов своїх батьків, а також вивчала бізнес і фінанси в коледжі. У 1966 році вона вирішила почати випуск власного інвестиційного бюлетеня, який видавала протягом наступних 37 років.

Вайсс розробила дві успішні стратегії для трейдингу, якими сьогодні користуються у всьому світі. А стратегія розподілу акцій з орієнтацією на дивіденди, яку пропонувала своїм клієнтам Джеральдін, випередила інші стратегії і досягла високого рівня прибутковості навіть на “ведмежих” ринках.

Investory News раніше публікували найцікавіші факти з життя Воррена Баффета та підбірку найвпливовіших інвесторів світу, чиї валютні “корони” не похитнула жодна фінансова криза.

Більше новин та актуальних матеріалів у нашому каналі в Telegramї

Ми у соцмережах