За аудиторські послуги компанія заплатить понад 6 млн грн

Під час підготовки до випуску єврооблігацій НАК “Нафтогаз України” для проведення аудиту фінансової звітності найняла компанію ПрАТ “Делойт енд Туш ЮСК”, що входить в мережу Deloitte Touche Tohmatsu Limited, яка належить до четвірки найбільших аудиторських фірм світу. Про це йдеться у повідомленні на сайті групи “Нафтогаз Україна”.

Під час підготовки до випуску єврооблігацій НАК “Нафтогаз України” для проведення аудиту фінансової звітності найняла компанію ПрАТ “Делойт енд Туш ЮСК”, що входить в мережу Deloitte Touche Tohmatsu Limited, яка належить до четвірки найбільших аудиторських фірм світу. Про це йдеться у повідомленні на сайті групи “Нафтогаз Україна”.

Як зазначається, Deloitte вже проводив аудит консолідованої звітності Нафтогазу з 2012 по 2018 роки. “Цього разу аудиторські послуги закуповуються за переговорною процедурою. Їх очікувана вартість становитиме 6,2 млн грн”, – йдеться у повідомленні.

І додається, що серед основних завдань, які мають бути реалізовані – підготовка та випуск листів-запевнень для випуску єврооблігацій, а також перегляд та надання коментарів стосовно іншої інформації проспекту емісії для випуску єврооблігацій на основі консолідованої фінансової звітності.

“Підготовка відповідних документів є стандартною умовою для випуску єврооблігацій”, – пояснили у відомстві.

Питання щодо випуску НАК “Нафтогаз України” 5-річних єврооблігацій на суму до $1 млрд було схвалено Кабміном у жовтні 2018 року. Тоді планувалося, що кошти спрямують на погашення наявної фінансової заборгованості, закупівлю газу для проходження опалювального сезону та фінансування заходів для збільшення внутрішнього видобутку. Однак в листопаді НАК вирішив відкласти розміщення через несприятливу ринкову кон’юнктуру.

У травні цього року голова НАК “Нафтогаз України” Андрій Коболєв повідомив, що допускає можливість випуску єврооблігацій ближче до вересня. І зазначив, що питання залежатиме від Міністерства фінансів.

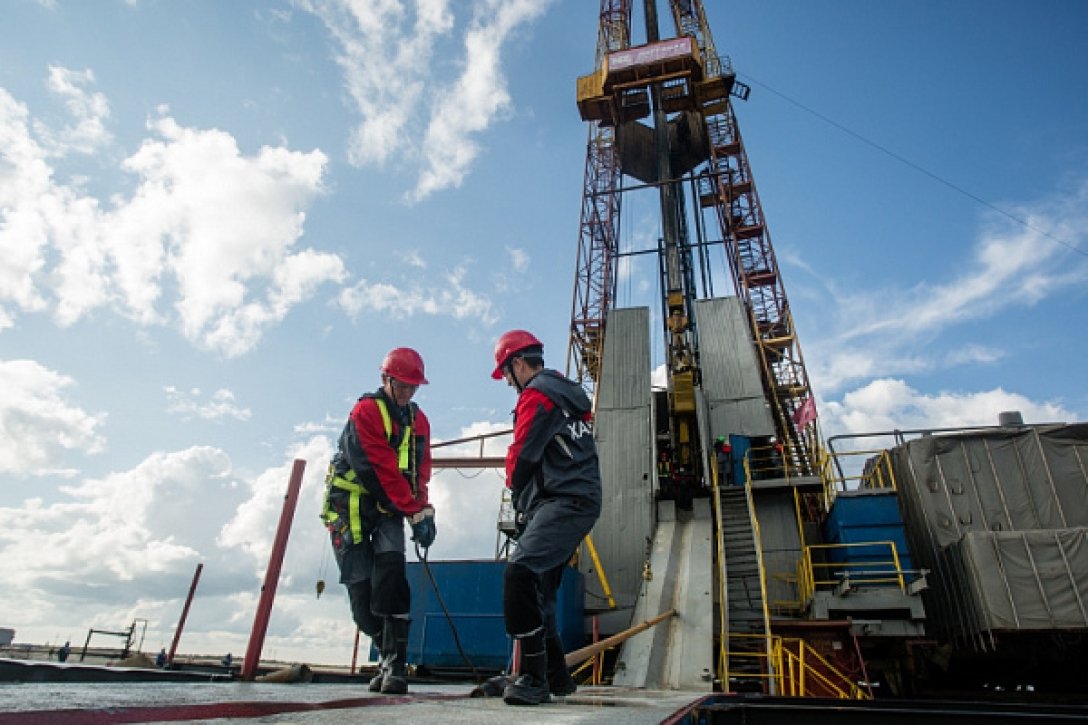

“Нафтогаз України” – об’єднує найбільші нафтогазовидобувні підприємства країни. Холдинг є монополістом з транзиту та зберігання природного газу в підземних сховищах, а також з транспортування нафти трубопровідним транспортом по території країни.

Deloitte – провідна міжнародна компанія, яка надає послуги в галузі аудиту, оподаткування, оцінки активів, консультаційного супроводу транзакцій корпоративних фінансів, управління ризиками та консультування з питань оподаткування і права та інших питань ведення бізнесу.

Нагадаємо, у середині червня 2019 року Україна вперше за останні 15 років оголосила про прайсинг нових єврооблігацій обсягом €1 млрд з кінцевим строком погашення 20 червня 2026 року. На нові єврооблігації нараховуватимуться проценти за ставкою 6,75% річних. Новому випуску присвоєно рейтинг B- рейтинговим агентством Standard & Poor’s та B- рейтинговим агентством Fitch.

Вже через тиждень Україна отримала кошти від розміщення цих облігацій, які знаходяться в лістингу на біржі Euronext Dublin. Зазначається, що більшу частину випуску обсягом €1 млрд придбали інвестори зі Сполученого Королівства, Сполучених Штатів, Німеччини та інших країн Європейського Союзу – їх частка склала 32%, 27%, 17% та 13% відповідно. Інвестори зі Швейцарії купили 7% від випуску, тоді як частка інвесторів з Азії склала 4%.

Більше новин та актуальних матеріалів у нашому каналі в Telegram

Ми у соцмережах