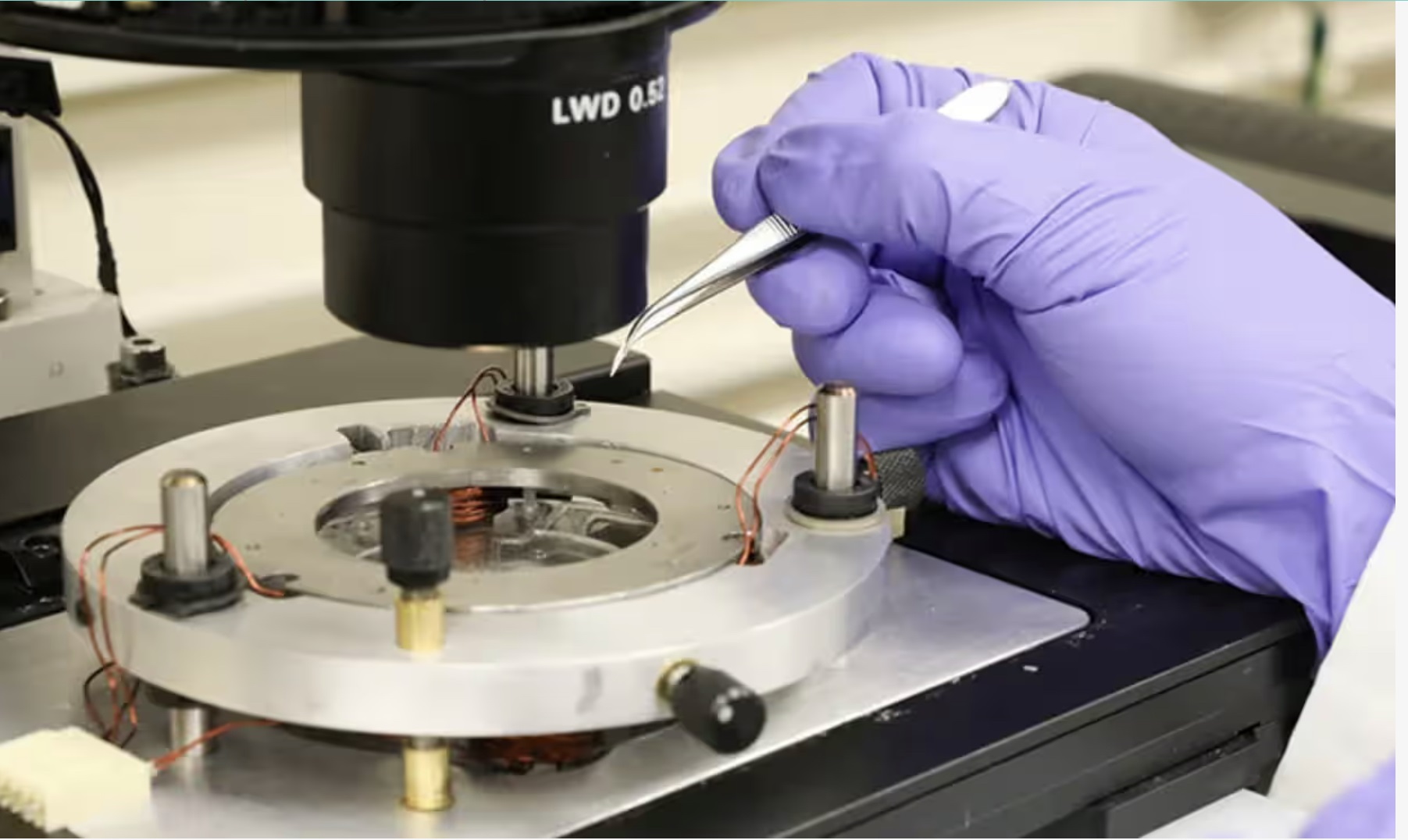

Інвестори зацікавлені в прибутковості від розробок високоефективних ліків

Американська приватна інвестиційна компанія Blackstone Group Inc отримала $3,4 млрд від інвесторів для свого першого фонду, призначеного для інвестицій у сфері охорони здоров’я, націленого на суму $4,6 млрд, повідомляє Reuters.

При своїй цільовій сумі збору коштів фонд буде одним із найбільших в науковому медичному секторі. Підвищення підкреслює сильний апетит інвесторів до прибуткових доходів, пов’язаних з розробкою високоефективних ліків.

Під керівництвом нового президента і головного операційного директора Джона Грея Blackstone прагне диверсифікувати свої інвестиції крім традиційних інвестицій в акціонерний капітал, нерухомість, кредити та хедж-фонди.

Лише деякі приватні акціонерні компанії готові робити ставки на розробку ліків. Bain Capital і KKR & Co Inc — ці та інші фірми, займаються викупом розробок ліків і мають спеціальні фонди охорони здоров’я.

Blackstone прагне знизити ризики, пов’язані з розробкою ліків, шляхом фінансування програм щодо пізньої стадії, які, як правило, є більш капіталомісткими, але менш ризикованими, ніж ранні етапи розробки.

Компанія увійшла в індустрію біологічних наук, купивши у 2018 р. засновану інвестиційну фірму Clarus, яка створила чотири фонди, присвячених цій галузі. Новий фонд Blackstone називається Blackstone Life Sciences V.

З моменту створення підрозділу з природничих наук компанія Blackstone відкрила спільне підприємство з Novartis AG для розробки нового методу лікування серця та інвестувала $400 млн в генну терапію раку сечового міхура в партнерстві з фармацевтичною компанією Ferring.

SFJ Pharmaceuticals, ще одна компанія, підтримувана Blackstone, в партнерстві з Apellis Pharmaceuticals Inc для дослідження ліків проти рідкісних захворювань, яка опублікувало позитивні дані на початку цього місяця в дослідженні на пізній стадії.

Як писали раніше Investory News, Blackstone Group заявила, що купить американські промислові склади у компанії з управління нерухомістю та інвестиціями Colony Capital Inc за $5,9 млрд, щоб отримати вигоду з нині популярної електронної комерції.

Нагадаємо також, в 2019 р. хедж-фонди забезпечили прибутковість у 8,5%. Це кращий показник з 2013 р.

Більше новин та актуальних матеріалів Investory News у нашому каналі в Telegram

Ми у соцмережах