За шаленим бумом угод M&A на українському аграрному ринку прийшов етап оптимізації портфелів активів та земельних банків

У січні нинішнього року АМКУ надав дозвіл компанії “Кондитерінвест” на придбання 50% в компанії “Летичів-Агро”. Здавалось би – чергова угода аграрних компаній. Але цікаво те, що її власниками є досить відомі постаті на ринку – президент кондитерської корпорації Roshen В’ячеслав Москалевський з боку покупця і Джордж Рор та Моріс Табасиник, які володіють одним з найбільших агрохолдингів України NCH Capital, з боку продавця. Таким чином, як пояснюють експерти, останні оптимізують земельний банк, який так активно накопичували багато років.

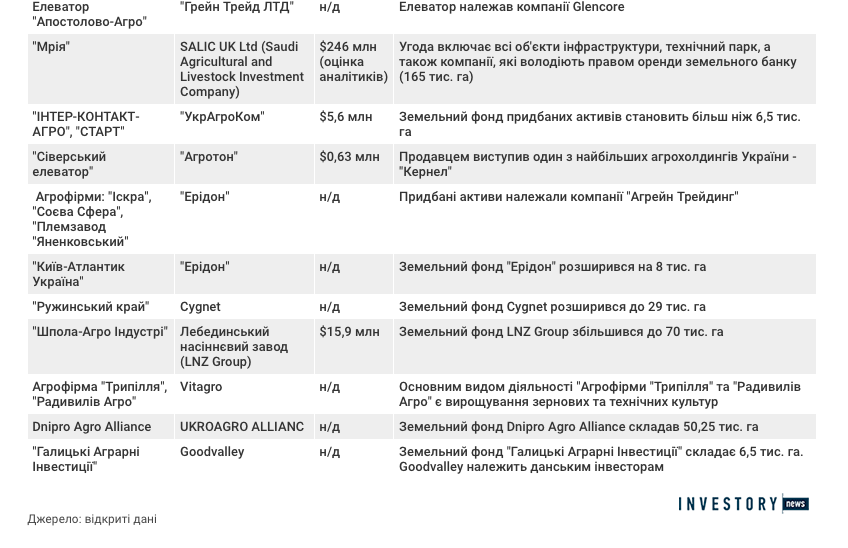

Розпродує землі й AgroGeneration. В січні стало відомо, що компанія підписала угоду про продаж 28,5 тис. га землі (27% від загального земельного банку групи) в Житомирській і Тернопільській областях за €19 млн. Таким чином її земельний банк зменшиться до 80 тис. га. Ще однією знаковою і довго очікуваною угодою стало придбання більшої частини активів компанії “Мрія” саудівською SALIC. При підписанні угоди у вересні 2018 року новий власник українського агрохолдингу заявив про намір інвестувати значні кошти в нове обладнання, інфраструктуру, агротехнології та консолідацію земельного банку.

Накосили

За шаленим бумом угод M&A на українському аграрному ринку прийшов етап підбивання підсумків, оптимізації портфелів активів та земельних банків і затишшя перед виборами. Протягом двох останніх років хтось розпродавав неефективні активи, хтось шукав потенційних інвесторів на повне поглинання, а хтось – активи задля розширення географії експорту.

За оцінками аудиторів, загальний обсяг великих і середніх (виручка об’єкта поглинання $10 млн) M&A угод в агросекторі склав $576 млн, що на 27% перевищує рівень 2017 р. “Спрогнозувати загальний обсяг M&A угод можна доволі умовно, оскільки більшість малих угод у сфері рослинництва не є публічними. Ми вважаємо, що загальний обсяг був мінімум на 30% вищим декларованої цифри і склав близько $750 млн. Але, якщо не брати до уваги угоди з придбання або продажу українськими аграрними компаніями активів закордоном (MHP-Ptuj), угоди щодо купівлі дістресс активів (SALIC-Мрія) та міноритарної частки компанії (Fairfax-Astarta), у 2018 році у порівнянні з 2017 роком обсяг М&A угод у агарному секторі в класичному розумінні, не виріс, а знизився на 52%. Причина цього – завищена вартість активів”, – поділився думкою Дмитро Ушенко, директор з оригінації інвестиційно-банківського департаменту ІК Concorde Capital. Експерт вважає, що велика кількість перспективних М&A угод в аграрному секторі не відбулись із-за завищених очікувань щодо оцінки активів з боку продавців. Активність великих гравців, що виступали консолідаторами сектора, і “розігріли” ринок у 2016-2018 рр. сповільниться і, все ж таки більшість відкладених М&A закриються, оскільки продавці будуть вимушені знизити свої очікування.

На думку Владислава Остапенко, керівника напряму послуг з корпоративних фінансів та M&A компанії EY в Україні, бажання інвестувати прибутки та залучений капітал у розширення земельного банку, яке було головним драйвером росту в попередні роки, на сьогодні значно зменшилося. “По-перше, інвестори чекають результатів виборів, по-друге, існує ймовірність швидкого відкриття ринку землі після виборів, тож компаніям будуть потрібні кошти не на розширення банку землі, а на викуп паїв у орендодавців із метою зміцнення свого земельного банку. Це суттєві внутрішні інвестиції, тому деякі гравці “притримують” кошти, готуючись до відкриття ринку с/г землі”, — підкреслив експерт.

Щодо подальших перспектив, то, на думку Олексія Ращупкіна, партнера консалтингової компанії Atlas Advisors, у 2019-му році перший квартал “випаде” внаслідок виборів, тому буде добре, якщо за підсумком загальний обсяг дотягне до півмільярда”.

•••

За оцінками експертів, загальний обсяг угод на аграрному ринку склав $750 млн.

•••

Як і в минулі роки, найбільша M&A активність спостерігалася в секторі рослинництва. Однак експерти вважають, що пожвавлення є й у секторі зернової логістики та олійно-жировому секторі. Наприклад, той же “Кернел” нещодавно придбав одного з найбільших операторів вагонного парку для перевезення зерна (15% ринку) “РТК-Україна”, корейська сировинна компанія Posco Daewoo — 75% акцій зернового термінала Orexim та ін. “Ми очікуємо певне зростання попиту на інфраструктурні активи та цілісні аграрні конгломерати з боку зовнішніх інвесторів після виборів, тому ймовірність появи значних та знакових угод досить велика. Водночас, місцеві гравці теж не будуть втрачати можливостей з придбання цікавих активів за привабливими цінами”, — поділився пан Ращупкін. Крім того, на його думку, очікується певна активізація в секторах тваринництва та птахівництва.

$1000 за 1 га

Протягом 2017-2018 рр. ціни на агроактиви повернулись майже на докризовий рівень. Фактично, ціни зросли більше, ніж удвічі. Якщо у 2015 році $500 за 1 га вважалось гарною ціною, то вже у 2017-2018 рр. цей показник міг становити $1000+.

“На зміну ціни вплинуло бажання інвесторів розширювати свій бізнес шляхом M&A, та, відверто кажучи, — не дуже великий вибір якісних активів. Проте зараз я не очікую, що ціна продовжить зростати, адже кількість покупців на ринку значно зменшилась”, — прогнозує Владислав Остапенко.

“Наявність кількох системних гравців, що мали й мають на меті суттєво збільшити земельний банк, було основним фактором який підштовхнув ціни вгору. Мова йде про “Кернел” та “Епіцентр”, які відкрито конкурували у 2017-му за кілька активів”, — добавив Ігор Верхогляд.

Щодо потенційного відкриття ринку землі, то, як вважають експерти, це буде сприяти збільшенню притоку іноземних інвестицій в сектор рослинництва та суміжні сектори. Для більшості глобальних гравців та стратегів право власності на землю є критично важливим. Інвестиція в земельний актив для них — це інвестиція в нерухомість.

Думки експертів

Владислав Остапенко, керівник напряму послуг з корпоративних фінансів та M&A компанії EY в Україні

Про потенційні угоди

Основна активність буде серед невеликих агрокомпаній із земельним банком до 10 тис. га, що їх купуватимуть “великі” сусіди. Тобто процес консолідації триватиме, однак великих угод, найімовірніше, не буде. Швидше за все, інвестори можуть бути зацікавлені придбати щось невеличке — те, що знаходиться буквально “за парканом” власних земель.

Про наслідки зняття мораторію

Зняття мораторію на продаж землі відкриє ринок потенційним обсягом щонайменше в $45 млрд. Наразі банки не дуже зацікавлені у довгостроковому фінансуванні українських агрокомпаній. Втім коли за заставу можна буде надати основний актив агробізнесу — землю, багато бізнесменів зможуть залучити фінансові ресурси як для викупу земель, що обробляються, так і для придбання нових земель.

Дмитро Ушенко, директор з оригінації інвестиційно-банківського департаменту ІК Concorde Capital

Про азіатський інтерес

Декілька азіатських інвесторів декларують інтерес щодо покупки активів в секторі рослинництва обсягом від 20 до 50 тис. га. Також зберігається інтерес з боку міжнародних “стратегів” до сучасних об’єктів сектору зернової логістики та зернопереробки.

Про оцінку активів

В більшості випадків оцінка в секторі рослинництва здійснюється не за дохідним методом, як передбачає класична модель оцінки, а за сумою оцінок складових бізнесу. Окремо оцінюється вартість прав оренди, техніка, інфраструктура та робочий капітал на дату угоди. Скажімо, в центральній Україні вартість стандартного семирічного договору оренди складає 900-1200 $/га, потім до цієї оцінки додається вартість техніки, інфраструктури та робочого капіталу розрахована методом заміщення.

Ігор Верхогляд, керуючий партнер компанії Soul Partners

Ігор Верхогляд, керуючий партнер компанії Soul Partners

Про інвестиційний “бум”

Я б не говорив про “зростаючий інтерес до українського агросектору”. Насправді активність в секторі залишається стабільно високою, з суттєвою кількістю невеликих непублічних угод. У 2019-му ми вже побачили кілька оголошених великих угод, підготовка до яких тривала протягом 2018-го. Агрохолдинги готові консолідувати земельний банк в ключових для себе регіонах та одночасно продавати землі в регіонах, де вони мають незначні кластери, щоб підвищити ефективність.

Про потенційні угоди

Я очікую завершення кількох “середніх” за розміром угод у 2019-му. Мова йде про продаж компаній з площею понад 10 тис. га. Більшість з них буде невеликими, за винятком, потенційно, 1-2 угод з компаніями понад 20 тис. га. Не думаю, що варто очікувати угоди масштабу покупки агрохолдингу “Мрія” чи “Українських Аграрних Інвестицій” у 2019-му.

Що стосується сектору переробки, зокрема, олійної екстракції — тут можуть бути сюрпризи.

Юрій Астахов, директор інвестиційно-банківського департаменту ІК Dragon Capital

Юрій Астахов, директор інвестиційно-банківського департаменту ІК Dragon Capital

Про потенційні угоди

Більшість угод в АПК стосуються рослинницького сегмента. Переробка, тваринництво і відносно “молоді” сегменти, такі як виробництво фруктів і овочів не відзначилися M&A-активністю, і я не бачу передумов, чому це зміниться в найближчому майбутньому. Єдиним винятком може стати масложирова галузь.

Очікувати дійсно знакових угод можна після введення ринку землі, якщо будуть створені умови для закордонних інвестицій.

Про фактори “ціни”

Основними факторами зростання цін на рослинницькі активи залишається ринкова конкуренція за землю і перевищення попиту над пропозицією, а також хороша ліквідність і наявність коштів у середніх і великих гравців, які продовжують укрупнятися. Також попит підігріває розуміння, що в середньостроковій перспективі може бути скасований мораторій і запрацює ринок землі. Так, вартість за права оренди в найбільш цікавих областях перевищила $1 тис. за 1 га.

Більше новин та актуальних матеріалів у нашому каналі в Telegram

Ми у соцмережах