(мовою оригіналу)

Пару месяцев назад я написал небольшой пост об уроках успешных стран, которые я вычитал в книге Рушира Шарма. Тогда я написал только о 5 уроках.

Теперь пишу о еще 5 уроках той книги. Извиняюсь за долгую паузу перед теми, кто ждал этот пост – сначала ноябрь был очень сложный – на книги не было много времени. В декабре читал несколько других книг, и только перед новым годом дочитал книгу Шармы. Принимая во внимание праздничное настроение у многих, решил опубликовать только сейчас. Итак, следующие 5 правил успешных наций:

Успешные страны много (и умно) инвестируют

Люди, закончившие университет, учили в курсе макроэкономики формулу формирования ВВП по расходам: ВВП = C (конечное потребление) + G (гос расходы) + X (чистый экспорт = экспорт минус импорт) + I (инвестиции или накопление капитала).

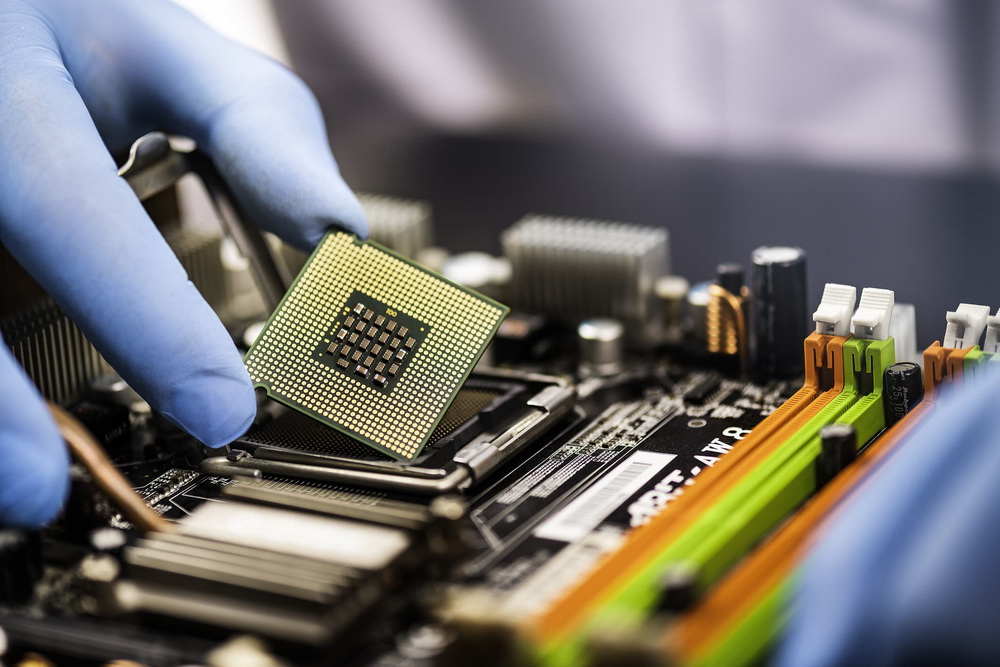

Так вот несмотря на то, что потребление является большей частью ВВП, Шарма считает, что именно инвестиции движут развивающуюся страну вперед. инвестиции могут быть как частными (покупка оборудования, новых технологий, инвестиции в бизнес внутри страны), так и государственными (строительство дорог, домов, школ, больниц …).

Именно инвестиции (I) создают долгосрочные возможности для страны, создают рабочие места, создавая и налоги для государства и зарплаты для сотрудников, которые потом идут на потребление (C) и гос затраты (G). Также инвестиции создают продукцию, которую можно еще и экспортировать (X).

Какого-то формульного бенчмарка, каким должен быть уровень инвестиций в экономике, нет. Однако, международная статистика говорит, что успешные страны показывают отношение инвестиций к ВВП между 25% и 35%, демонстрируя устойчивый рост как минимум десятилетие.

При этом очень много инвестиций (более 40% ВВП) тоже не очень полезно, так как создаются мощности, которые могут недоиспользоваться. В то же время страны, инвестирующие менее 20% ВВП, и показывающие снижение инвестиций, чаще всего не могут добиться устойчивого роста экономики.

В таких странах обычно разбитые дороги, убитые больницы и школы, разрушенные порты и аэропорты и т.д. Для справки: в Украине этот показатель в 2019 году был на уровне менее 13% и снижался четыре года подряд…

Но не только размер инвестиций важен, но и их качество. Наиболее умный подход к инвестициям – вкладывать средства (часто ограниченные) в инфраструктурные проекты и технологии, повышающие конкурентоспособность локальной экономики и производительность труда.

Другими словами – инвестиции в R&D (2-4% ВВП), более скоростные железные дороги и магистрали, быстрый широкополосный интернет / 4G-5G, покрывающий всю страну, внедрение робототехники, ИИ или энергосберегающих технологий, приносят гораздо больше эффекта, чем строительство недвижимости (особенно в кредит) или инвестирование в добывающие отрасли (нефть, газ, полезные ископаемые). И, конечно же, если речь идет о государственных инвестициях, их качество также зависит от уровня коррупции в стране.

Успешные страны умеют контролировать инфляцию

Большинство стран успешно справились с высокой инфляцией, которая шествовала по миру в 70е годы прошлого столетия. Произошло это в основном за счет того, что центральные банки перестали быть денежными мешками для правительств и смогли проводить собственную монетарную политику, а не находиться под гнетом фискального доминирования.

Почему высокая инфляция — это плохо? Есть несколько основных причин. Во-первых, растущие цены приводят к росту ставок по кредитам, делая возможные заимствования, которые стимулируют инвестиции и рост (смотрите предыдущий пост).

Во-вторых, высокая инфляция также чаще всего достаточно волатильна и создает сложности при планировании инвестиций. В более долгосрочной перспективе инфляция «съедает» стоимость сбережений, не мотивируя людей сберегать, а сбережения, как мы знаем, являются основной для инвестиций, которые стимулируют рост.

Однако, и очень низкая инфляция не очень хороша для экономики, так как в пределе может привести к дефляции (когда цены снижаются, а следовательно, предприятиям нет смысла производить больше продукции по снижающимся ценам), которая часто ведет к росту безработицы. Однако, высокая инфляция однозначно гораздо хуже. Ситуация в Латиноамериканских странах показывает, что высокая инфляция также часто приводит к уличным протестам и социальным бунтам.

В целом международная торговля и глобализация приводят к тому, что у стран есть возможность закупать товары там, где продукты и услуги стоят дешевле, так что импорт не должен приводить к росту цен. Но что еще позволяет успешным странам не допускать как очень высокой, так и очень низкой инфляции? Есть как минимум 2 важных фактора.

Во-первых, история уже доказала, что независимость центральных банков имеет значение. С конца 80х именно политика инфляционного таргетирования центральных банков позволяет удерживать инфляцию на низком уровне. Но в некоторых странах политики иногда пытаются забывать об этом, думая, что могут обмануть экономические законы. Не могут, и история многих развивающихся стран, в т.ч. Украины с 10 тысячами процентов инфляции в 90е, это четко показывает.

Во-вторых, угомонить инфляцию может триумвират обдуманных фискальной, бюджетной и долговой политик: если бюджет в стране будет сводиться с низким дефицитом, не будет необходимости ни поднимать налоги, чтобы покрыть затраты (а таким образом через налоги повышать цены), ни увеличивать долги, затраты по которым также ложатся бременем для бюджета, ни заставлять центробанки финансировать растущие аппетиты правительств.

Успешные страны эффективно управляют курсом национальной валюты

Для гражданина любой страны своя национальная валюта – важный символ. Это символ идентичности и не зависимости страны, средство платежа, способ и средство сбережений и инвестиций. Когда есть доверие к национальной валюте внутри страны, это хороший знак.

Однако для успешности экономики в глобальном мире не все так однозначно. Участвуя в международной торговле, локальные компании конкурируют с множеством компаний из других стран, и в этой конкурентной борьбе курс валюты играет важное значение.

Чтобы не рассказывать сложные теории о REER, отмечу только, что для курса национальной валюты важны три составляющие: насколько много товаров и услуг иностранец можете купить в стране, обменяв валюту своей страны на локальную валюту (лучше, чтобы больше); насколько много локальной валюты могут получить предприятия вашей страны от экспорта своих товаров или услуг за рубеж (опять-таки, лучше, чтобы больше); насколько иностранные (портфельные или стратегические) инвесторы оценивают или чувствуют валюту вашей страны «дешевой» или «дорогой» (лучше, чтобы они считали, что дешевой).

Во всех трех случаях выглядит так, что лучше, чтобы валюта была слегка недооцененной (более дешевой по отношению к основным валютам), чем переоцененной. Другими (простыми) словами – лучше, чтобы в стране Биг Мак стоил меньше в долларах. Это не я говорю, а Ручир Шарма в своей книге.

Лучшим способом проверить, насколько эффективно центральный банк и локальный рынок управляют курсом локальной валюты, это посмотреть на динамику платежного баланса (точнее его части – текущего счета). Платежный баланс показывает, сколько из того, что страна производит, она потребляет. Потом эта величина также влияет на показатель Чистого экспорта (Х) в формуле, которую мы обсуждали выше.

Если мы производим больше, чем потребляем и экспортируем товары и услуги местного производства за рубеж, то в страну приходят большая валютная выручка (профицит текущего счета), которая увеличивает валютные резервы страны. Если же мы потребляем больше, чем производим, то увеличивается импорт, за который надо каким-то образом платить (дефицит текущего счета), и или резервы страны уменьшаются, или стране надо занимать иностранную валюту для оплаты импорта.

Страна может позволить себе большой дефицит текущего счета только в случае или очень высокой величины резервов (которые быстро тают), или за счет масштабных заимствований, за которые все равно надо будет платить.

Часто это приводит к кризису, но валютный курс может и должен быть своеобразным абсорбером – регулятором таких потоков средств, и, соответственно, импорта и экспорта. И страны, которые умеют хорошо это делать и делают лучше своих торговых партнеров, преуспевают.

Правительства и центробанки, которые не умеют управлять валютным курсом, чаще всего приводят страну к постоянным валютным кризисам, значительной девальвации национальной валюты, высокой (импортированной) инфляции и негативным шокам для экономики. Вспомните ситуацию 1998 года, 2008 года и политику НБУ 2010-2012 годов, которая привела к девальвации и кризису 2014 года в Украине.

Успешные страны избегают «долго-мании» и «долго-фобии»

Занимать средства для развития – абсолютно нормальное явление, как для отдельного домохозяйства, бизнеса, так и для государств. Но эффективное управление долгом – то, что отличает успешные страны от неудачников. Рушир Шарма (да и многие другие авторы, например, такие как Кенет Рогофф и Кармен Райнхарт) говорят, что в долговой политике важно избегать как долго-мании (стремления к постоянному заимствованию), так и долго-фобии (боязни занимать, таким образом ограничивая возможности роста для экономики).

Растущий долг страны может быть свидетельством здоровой растущей экономики. Однако, это происходит только до того момента, пока скорость увеличения долга не начинает постоянно превышать темпы роста экономики (это можно наблюдать по медленно, но постоянно растущему показателю Долг / ВВП).

Как говорят эксперты, размер долга имеет значение, но именно скорость роста долга – триггер для кризисов. И в первую очередь речь идет о росте частного (корпоративного) долга, особенно в иностранной валюте, но не обязательно.

Исследования показывают, что, если рост частного долга на протяжении более 5 лет превышает рост экономики, жди кризис. Кризис приводит к замедлению экономики, снижению доходов, а затем к тому, что корпорации и домохозяйства начинают испытывать сложности с погашением долгов. Рост проблемной задолженности банков начинает расти, банкам нужен новый капитал, чтобы покрывать убытки – не все могут такой капитал предоставить, и банки начинают банкротиться.

Так долговой кризис перерастает в банковский, что мы и видели в Украине в 2014-2016 годах. В то время я был одним из тех людей в НБУ, который разгребал завалы того кризиса.

Но на банковском кризисе чаще всего история на останавливается – в игру вступают государственные органы (Правительство, центральный банк), которые начинают «спасать экономику», часто предоставляя новые кредиты бизнесу и банкам для пополнения ликвидности.

Это создает замкнутый круг, в котором еще и Правительства начинают занимать средства на внешних рынках и у международных партнеров типа МВФ или Мирового банка. Так долги снова начинают расти. По мнению многих недавних отчетов МВФ долг в мире находится сейчас на исторически высоком уровне.

Для многих стран размер долга становится неподъемным, и действия нерадивых правительств заканчиваются дефолтом для страны, которые чаще всего приводят и к девальвации, и к дальнейшему падению экономики. Наилучший недавний пример, чтобы убедиться в важности эффективного управления долгом – Ливан.

Поэтому в успешных странах регуляторы (центробанки) постоянно публикуют отчеты о финансовой стабильности, в которых мониторят показатели долговой нагрузки домохозяйств, корпораций и правительств, и в случае необходимости начинают применять монетарные или регуляторные меры для того, чтобы не допускать перегрева экономики и временно снижать рост кредитной задолженности.

Опять-таки, вдумчивая бюджетная политика должна приводить к тому, что правительства тоже должны занимать меньше. К сожалению, в Украине в 2006-2008 годах НБУ не смог увидеть риски от увеличения кредитования, как ипотечного, так и корпоративного, что впоследствии привело к кризису.

Однако, не только безудержный рост долга плохо. Бояться кредитов тоже не очень хорошо. Часто боязнь взять (да и дать) взаймы наступает именно после кризисов. Банки, потеряв деньги во время кризиса, начинают вести экстремально строгую кредитную политику, через сито которой не проходит большинство кредитных заявок.

Это приводит к стагнации кредитов, и экономика начинает страдать от отсутствия новых денег. И опять-таки в успешных странах эффективные регуляторы знают, как запустить кредитование.

В первую очередь становится важно, чтобы те, кто не платили по кредитам, прошли нормальную во всех странах процедуру банкротства, права кредиторов были защищены, активы компаний, которые обанкротились, «поменяли руки» (сменили хозяев).

Тогда банки начинают понимать, что экономика перелистывает страницу кризиса и можно возвращаться к кредитованию. Чаще всего этому способствует и более мягкая монетарная политика центробанков (более низкие ставки, более слабые требования к капиталу). Все это возвращает рост кредита на новый цикл с надеждой, что в будущем центробанки опять-таки смогут заметить потенциальные признаки перегрева и не допустить кризиса в следующий раз. Так успешные страны и живут.

И последнее: успешные страны умеют подниматься после падения

Многие экономические «звезды» и успешные страны вырастают из стран, от которых никто этого не ждал, и они не находятся на радарах инвесторов или медиа. Часто такие страны удивляют многих именно после глубоких кризисов. Азиатские тигры, страны Восточной Европы – прекрасный тому пример.

Мышление инвесторов и медиа часто линейны – одни страны любят больше, к ним больше внимания аналитиков, в эти страны приходит больше инвестиций, и как результат, такие страны быстрее растут. Другие страны наоборот – больше изгои (по разным причинам – нестабильная политическая среда, необдуманные и сложно предсказуемые экономические политики, коррупция, слабая защита прав кредиторов, не вселяющая доверие судебная система – все то, что мы часто называем плохой инвестиционный климат). Такие страны не пользуются симпатией инвесторов, финансовые реки текут в такие страны не так охотно, а в периоды кризисов из этих стран инвесторы убегают первыми, еще более усугубляя кризисные ситуации. Знакомая ситуация?

Однако, у многих стран из второй группы всегда есть шанс присоединиться к первой. Достаточно лишь прочитать те правила, о которых я писал вверху, и начать проводить реформы в своих странах: начиная с обдуманной и выверенной монетарной политики, обоснованной бюджетной и фискальной политики.

Реализация эффективной политики финансовой стабильности должна приводить к недопущению долговых кризисов и стимулировать кредитование в стране, а валютная политика должна, с одной стороны, стимулировать конкурентность товаров и услуг на международных рынках, а, с другой, не допускать излишней девальвации, которая может привести к значительным потерям доходов домохозяйств и корпораций, что, с свою очередь, создает как средний класс, так и продуцирует класс «хороших» миллиардеров

Защита частной собственности, прав кредиторов и приватизация будут открывать двери для локальных и иностранных инвесторов, стимулируя предложение инвестиций, которые ведут к повышению занятости и росту доходов населения, а затем и доходов государства от налогов.

Как результат правительства могут сфокусироваться на обеспечении социальной защиты населения, образования, медицины, правопорядка, развития публичных благ и больших инфраструктурных проектов, при этом не заходя в значительные долги. Все это вместе повышает желание людей жить в такой стране, растить в ней своих детей и смотреть с надеждой в будущее, что сказывается на демографической ситуации.

Конечно, для реализации всего этого нужны реформаторски настроенные профессионалы, готовые прийти на работу в государственные органы и способные выдержать все испытания этой службы. Но игра стоит свеч. И если они преуспевают в своей «домашней работе», то, когда мировая экономика входит на этап восстановления, долгосрочные темпы роста экономик таких стран значительно превышают рост их страны-конкурентов или стран-соседей. Это становится видно не сразу, через несколько лет. Но тогда инвесторы обращают внимание на таких «новых тигров», и такие страны «ловят хайп», а точнее пожинают плоды эффективной политики, присоединяясь к группе успешных стран, о которых пишут книжки.

И об Украине тоже однажды напишут – я в этом не сомневаюсь.

#ReadToLead – 10 правил успешных наций

Пару месяцев назад я написал небольшой пост об уроках успешных стран, которые я…

Опубликовано Vladyslav Rashkovan Пятница, 8 января 2021 г.

Більше новин та актуальних матеріалів Investory News у нашому каналі в Telegram

Ми у соцмережах